最近四年一直在做交易平台的项目,期间遇到了很多困难,让我持续地思考一个关键问题:“交易平台的价值是什么?应该怎么去理解它?”在思考这个问题的过程中,我发现不论自己如何努力,都始终处于愚昧之巅;这也促使我写下这篇总结,以便未来回溯、复盘。 一、认识交易平台 1. 模式与典型平台 从广义的角度来看,交易平台的互联网产品将某种业务的供需双方整合至平台,实现线上撮合、交易闭环。典型的交易平台有:

注:下划线标注产品,需要一个「连接者」才能完成交易。 部分交易业务需要依靠「连接者」,提供特定的服务去联通两端用户,例如:是淘宝→快递员、外卖→骑手、二手车→服务顾问、长租公寓→经纪人。这类交易平台的用户体验除了商品/服务本身之外,很大程度也取决于平台对「连接者」的控制力。 2. 商业模式 交易平台的商业模式主要有四种: 1)会员/平台费

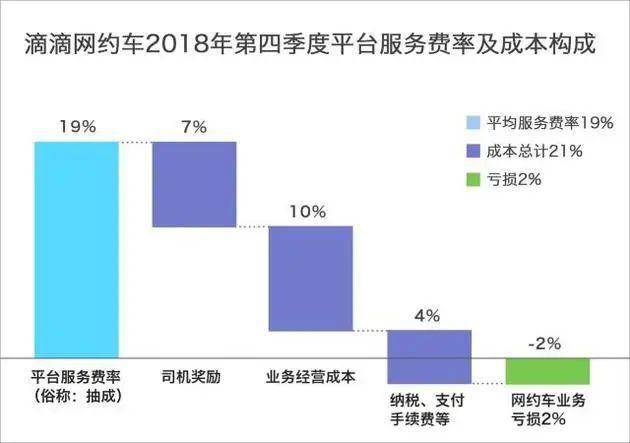

2)差价 典型服务是瓜子保卖、闲鱼省心卖等C2B2C模式,平台作为中间商的角色,通过收→卖的方式,掌握了定价权,赚取差价。 3)抽佣(Take Rate) 平台按交易金额的一定比例抽佣,该模式类似线上的「高速公路」(变动成本)。滴滴、美团外卖佣金率均在15%以上,APP Store 30%的“苹果税”更是让iOS的服务提供商苦不堪言。

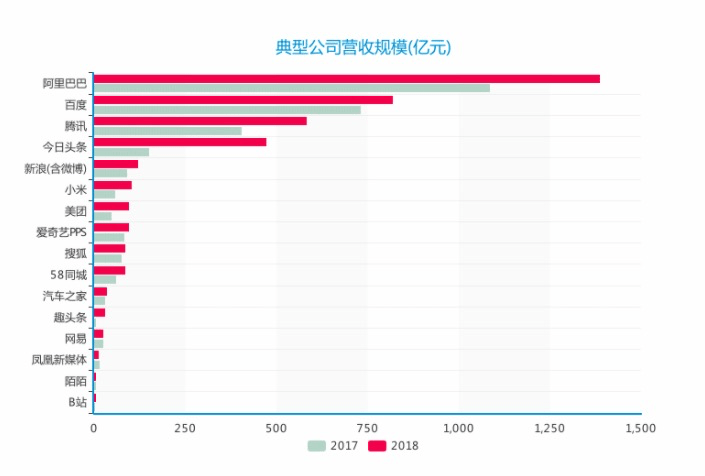

4)广告 平台为卖方提供广告服务,帮助其获取客户、提升成交规模。阿里2018年广告收入约为1386亿元,占总营收的55.4%,美团2018年广告收入约为94亿元。

除阿里之外,没有交易平台能依靠广告支撑总营收的增长,「佣金」是最主流的商业模式:

综上,对交易平台的理解可以从很多维度展开: 交易平台的用户价值;动态不均衡的重要性;供需关系的解构;交易平台的护城河思考….. 以上问题,我们在接下来的章节展开讨论。 二、分析交易平台 1. 用户价值分析 1)平台价值 对于交易平台的三方(商品/服务的购买、提供者、连接者)来说,平台的价值分别是: 购买者: 通过交易平台购买商品/服务,获得效用(释:主观满足/经济收益)。一般C端交易平台与B端相比,最显著的区别是单个用户的流失对基本面的影响很小。在用户需求没有质变之前(Nokia→iPhone),规模本身就是壁垒,业务相对呈现出“易持续、高容错”的特点。 提供者: 通过交易获取现金流(例:拼多多→低价清理库存回收现金)、赚取利润。交易平台能将交易机会、产品介绍展示给「更多的需求方」,以提升卖方的交易效率,包括但不限于:

连接者: 为了完成交易,提供必要的连接服务的角色。连接者通常依附于平台谋生,由买/卖方向其支付服务报酬。他们一般能提供两类服务:

2)动态不均衡

动态不均衡是交易平台非常重要的前提,它是交易规模可持续增长的保障。动态不均衡可分解为「交易频率」、「交易对象」、「决策时长」进行分析:

1)谁和谁交易 谁和谁交易,决定了交易平台的切入场景。 以二手车为例,交易平台可以:

古典互联网向产业进军的初期,都存在一定程度的路径依赖,喜欢颠覆式创新、创造短链交易平台,通过去中间层释放利润。例如: 瓜子、人人车较长时间坚持的C2C模式,试图通过砍掉“中间商”,让买卖双方的收益更高。 爱屋吉屋试图通过去“中介化”与传统房地产中介竞争。

而早在2016年,爱屋吉屋业务规模迅速萎缩,最终于2019年2月关闭网站。 这背后有两点值得思考: 1.供给的覆盖程度: C2C二手车交易看似双赢,但90%的车源却还在车商手上,供给端难以撬动。重决策、低频、高客单的业务,补贴烧不起(无法迅速拉动规模),即使大量补贴也无法培养有效的用户习惯,毕竟5年内可能只交易一次。 宏观经济上强调:“短期看需求,长期看供给”,对很多交易平台也适用。短期,快手、抖音能够利用流量优势快速切入电商业务,但长期来看,阿里在金融、供应链、物流上的壁垒是内容平台难以企及的,决定了长期的胜负关系。 2.信息中介的服务价值: 经纪人与信息不对称往往是绑定关系,他们利用信息差赚钱,在我之前从业的互联网物流平台也是如此。这种特点行业特性,让部分早期的平台,都尝试用互联网信息对称的优势,革经纪人的命,但几乎全以失败告终。最根本的原因,是平台无法代替经纪人的服务职能,难以成规模地处理个性化的需求。 二手房、租房业务,成交之前卖家很可能要与多位买家接触,如果每次带看、议价都由卖家完成,他的交易成本就太高了,此时经纪人可以提供“带看与议价服务”。在议价期间,买方还会多头比较,这种比较是非结构化的,例如:不喜欢室友是双鱼座,房间隔音接受不了,附近便利店太少等等。而这些沟通的背后,都承载了服务的价值,确保了经纪人与佣金的合理关联。 2)服务对象的侧重 搭建交易平台的路径选择上,服务的侧重点是一个关键问题。到底是以买方的体验为主,还是卖方体验为主?这个问题的关键在于“谁更稀缺”。如果很多卖方等着买,但买方数量严重不足,则无法撮合出可观的交易规模,反之亦然。 作为一个经常性产能过剩的国度,消费者的流量是强大的牵引力,它能驱动平台围绕消费者体验,提供多样的痛点服务,例如:团购过期退、7天无理由退货。 然而,一旦消费型平台形成了规模垄断,B端商家将深度依赖平台生存,整体的议价能力更弱。在劳动力、地租成本持续上涨的宏观背景下,中小商家的利润探底、现金流紧缺与平台急迫盈利的诉求之间,容易爆发矛盾(参考:美团外卖商家、滴滴快车司机)。

同理,在供给稀缺的双边市场,平台会更侧重供给端的服务体验,形成口碑,引导更多的卖方流量转移至平台,拉动交易规模快速增长,例如:闲鱼省心卖、瓜子保卖。 3)供需评估模型 双边交易平台的价值,关键还在交易规模。 以交易规模的最终目标,平台需要评估供需的六个方面: 1.供给的标准化与个性化: 越标准化的产品,人对服务的差异化影响越小,平台对供给的定价、引入、考核也就越容易。 以网约车为例,它并不需要司机提供“惊喜”服务,只需要把乘客按时、按路线送到即可。从上车时的安全带提示,到行驶路线的全程透明,再到服务完成后的乘客打分,所有信息都可以记录、数据化,并闭环影响供需的决策。 对于个性化程度高的产品(例:电商、房地产),需求的差异化对交易决策的影响会大很多。此时平台需要覆盖更多元的供给,通过丰富SKU促进交易规模的提升。 例:2019年第二季度,拥有版权优势的QQ音乐相比网易云音乐,收入上也遥遥领先。

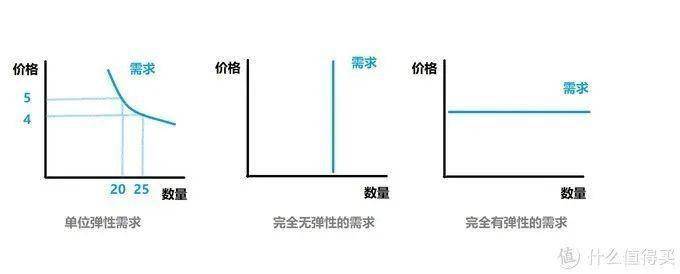

2.供需、收入的边际与弹性:

我们可以把交易需求分为两种:

供给的弹性。当交易价格发生变化时,供给量的波动范围体现了弹性大小。 例如:当天猫的YSL 5折促销,此时需求倍增,如果供给端也能快速跟上,就会有大量的有效成交,这种交易平台对供需双方都有很高的价值。 而即时出行平台(滴滴、首汽),高峰期需求倍增,却无法瞬时提供额外的运力,只能通过价格调控(平抑需求/刺激供给)或者排队(需求在时间上平滑)的方式解决。供给的弹性不足意味着大量的波动需求无法转换为「有效成交」。 收入的边际。出行产品在单位时间内,一辆车只能提供一次服务,边际收入只能通过拼车实现,最多4人/辆(天花板)。 而在电商平台,单位时间的收入可以是非常大的,并不受物理因素的强制约,这也造就了薇娅、李佳琪两位带货顶流的成功。 3.信息不对称: 信息不对称主要表现在「交易双方的信任难题」。 在电商这类「高频」交易中,一般通过信用资产+信用中介的方案解决该问题:

而在二手市场这类「低频」交易中,由于卖方的交易频次可能非常低,信用与流量脱钩后,放大了欺诈的风险敞口,致使平台需要依靠售后流程为交易兜底。

4.交易频率: 在SKU丰富的交易平台中,若目标人群重合度高,不同交易频率的SKU之间,也能有显著的拉动、转化。以美团为例,外卖作为「高频」需求,可以有效地向买菜、电影、美发这类「中频」需求导流。 而对于「低频」+「重决策」的需求,高频流量的场景优势对用户的决策的影响会小很多。品牌影响力、服务质量、用户口碑才是关键,例如:装修、婚纱摄影。 综上,相信王兴的无限游戏在一段时间内,仍然会围绕本地生活的「高频」与「中频」需求开展。包括:打车、单车、充电宝。 5.决策成本: 决策成本指的是用户评估购买商品/服务所需承受的代价,代价既包括:时间成本、货币成本。外卖是典型的低决策成本交易,而二手房交易则是典型的高决策成本交易。 一般决策成本高的交易需要专人服务,平台的服务能力与业务增长息息相关(例:二手房经纪人)。对于目标人群相似的两个业务,「重决策业务」向「轻决策业务」导流是更加容易的,就像在蔬菜店(做饭,高决策成本)里卖水果(吃水果,低决策成本)会比较常见。反过来则比较困难。 6.质量控制: 质控是交易平台需要长期建设、打磨的关键模块,决定了长期的用户规模,滴滴、淘宝、拼多多都在质控上受到过挑战。除了商品/服务本身的质量,质控的表现形式还有: 服务的稳定性:对于标准服务,能否够按平台规则标准履约,对于无法履约的服务商,能否都有效管控。

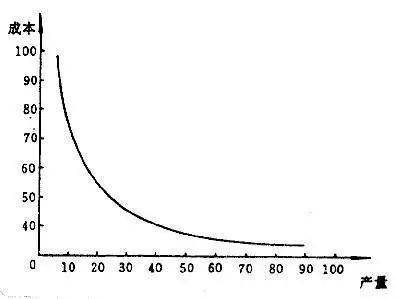

安全:当平台服务涉及消费者的人身安全,需要通过长期的制度建设与资金投入,在超大规模的订单并发下为安全兜底。同时,这类业务也会受到较强的监管压力。 值得关注的是,不同类型的交易平台,所面对的监管压力也有差异。外卖、B2C电商类的交易平台,除了线上消费者,商家同时面临线下消费者的监督,整体分流了监管压力。而出行这类「卖方订单」全部在线上完成的交易平台,将承受几乎所有的监管压力。 三、护城河的思考 1. 场景优势 交易平台获取高价值的用户场景非常有意义,它意味着场景关联的新业务,连接用户的成本更低、频率更高、转化能力更强。以美团为例,对餐饮场景的高度覆盖,使其能够对依赖餐饮场景的业务实施「降维打击」,近期美团在共享充电宝的快速发力,就是场景优势的体现。 2. 规模与网络 分析交易平台时,常常使用「规模效应」去描述它的优势。即:随着边际成本递减,交易规模快速增长之后,依靠固定比例的Take Rate实现盈利倍增。 边际成本的递减,部分依靠「较轻的模式」实现,像高德这种聚合打车平台,不做重线下,意味着可以通过规模摊销固定成本,降低平均成本。 但对于重服务、高并发的O2O业务,边际成本递减则要依靠「规模效应」下的“技术杠杆”与“学习曲线”来实现。

图:学习曲线(例) 除了规模,部分交易平台还拥有较强的「网络效应」,例如电商平台就能将交易的范围从本地线下扩展到全国甚至海外,大幅提升了需求端动态不均衡的水平。通过连接全国范围的需求与供给流量,为两端带来更大的外部性收益,并随着规模的扩大而增强。 与之相比,外卖O2O、快车业务的「网络效应」则局限在城市范围内,受需求的物理边界限制,城市外部没有显著的外部性,业务壁垒更多体现在「规模效应」所沉淀的技术与运营方面的优势。 3. 做重的壁垒 对于重决策的交易业务,服务是不可或缺的,线下服务能力不再是累赘,反而成为了业务的护城河,这在产业互联网中比较常见。例如:链家庞大的线下服务网络,对自如、贝壳的支撑是非常有效的。

出行行业也是同理,长期投入安全即是成本,也是壁垒,在强监管、低容错的压力之下,它最终决定了平台对大规模订单的承压能力,也将成为聚合打车平台的发展瓶颈。 四、结束语 感谢你能看到这里。 从抽象的层面,交易平台好像都很相似,但实质上却差异很大。希望本文能够一定程度帮助我们检查、评估所属交易平台的基本情况,尽量将业务需求与供需关系细化描述、分析,提升思辨的可靠性。 但如同开头所说,不论我如何努力,却发现自己始终处于愚昧之巅,这迫使我暂时停笔,希望再通过几年的深度思考,对广义的交易模型、交易平台能有新的认知与收获。 参考文章: 《瓜子迭代故事:敬畏行业,相信科学》,潘乱、程天一;《美团张川:做了8年平台,我总结了平台的5道坎》,财经杂志;《技能共享平台的启发性分析》,刘飞; 《“拉不起”的货拉拉们:平台争“低价”,司机加“天价”》,锌刻度 ; 《从数字化走向智慧化 揭秘美团配送背后的“超级大脑”》,科技考拉; 《再读曼昆《经济学原理》 篇八:疫情前后,熔喷布价格变化对于口罩市场价格的影响——价格弹性、刚需与“相对议价能力”》,燃尽烧绝; 《链家左晖:房地产服务行业的互联网化是“重模式”》,地产未来日报; 《【訂閱世代】「蘋果稅」狂收三成,Netflix去年至少交10億稅!》,BusinessFocus。 作者:一只特立独行的Eric;公众号:一只特立独行的Eric 本文由 @一只特立独行的Eric 原创发布于人人都是产品经理。未经许可,禁止转载 题图来自Unsplash,基于CC0协议 |

手机版

手机版